青岛啤酒最近四连跌,很多人又开始表达不满了。投资本就是有风险的,股价不可能一直跌,也不会一直涨,每个人能赚到的都是自己认知之内的钱。如果不了解青岛啤酒,目前的情绪肯定是悲观的。那么,青岛啤酒到底是不是一家好企业呢?

一、两地上市、百年历史的啤酒企业

市场消费的啤酒最早是19世纪末随帝国主义洋枪洋炮一起进来的,在中国建立最早的啤酒厂是俄国人在哈尔滨建立的乌卢布列夫斯基啤酒厂。

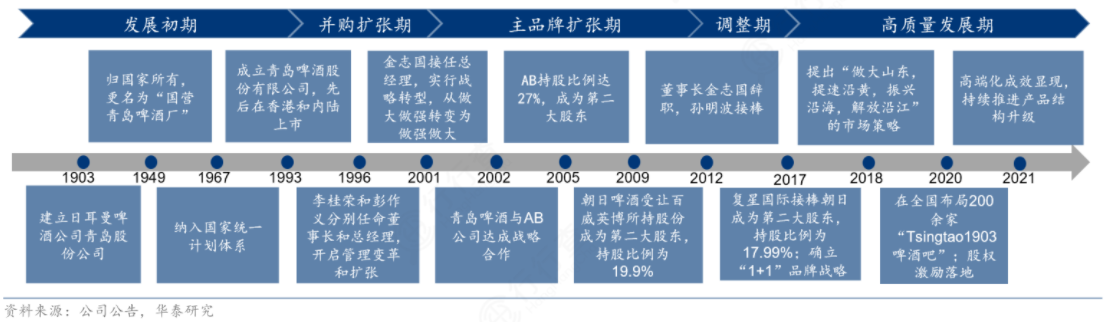

1903年,英德商人成立了日耳曼啤酒公司青岛股份公司,这便是青岛啤酒厂的前身。青岛啤酒位于山东青岛,1993年完成股份制改革,随后便在香港、上海分别上市,是啤酒行业内第一家上市公司,也是国内第一家两地上市的企业。

(青岛啤酒发展历程)

青岛啤酒是世界第五大啤酒厂商,是历史长达百年的国货品牌。其品牌价值高达1985.66亿元,为中国酒业第三、啤酒行业第一。公司目前以青岛啤酒主品牌和以崂山副品牌两大阵营为主,主品牌包括青岛啤酒经典、经典1903、奥古特、白啤、皮尔森、鸿运当头等中高端产品,副品牌包括崂山、山水、银麦等低端产品。

(青岛啤酒产品矩阵)

二、品牌、产品、市场全方位布局,竞争优势明显

1、1+1双品牌格局稳固,百年国货深入人心

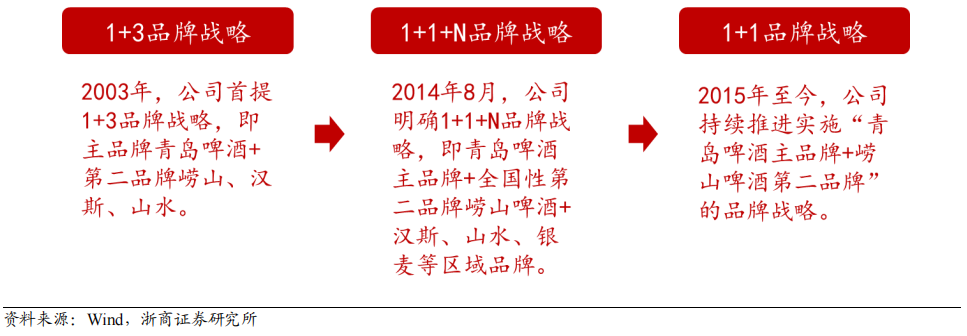

21世纪以来青岛啤酒经历了3轮品牌战略的调整:

1、2003年:1+3品牌战略,青岛啤酒为主,崂山、汉斯、山水品牌为辅;

2、2014年:1+1+N品牌战略,将崂山啤酒定位为全国性啤酒,汉斯、山水、银麦则定位为区域性啤酒;

3、2015年后聚焦主品牌青岛啤酒和第二品牌崂山啤酒,1+1双品牌格局正式确立。

青岛啤酒品牌定位中高端以上,崂山啤酒定位为全国性大众啤酒,差异化定位能够满足消费者的不同需求,更有利于青岛啤酒的高端化升级,同时维持低档啤酒的销量稳定。

(青岛啤酒战略变迁)

2、产品全价格带布局,结构梯次升级

青岛啤酒2014年8月提出1+1+N品牌战略,此后双品牌战略不断强化,有效覆盖低档、中档、高档全价格带。其中,高档产品指纯生以上的产品,主要包括一世传奇、百年之旅、鸿运当头、纯生等高端及超高端产品,零售价覆盖12元及以上区间;中档产品则以青岛经典、经典1903、青岛白啤等为代表;低档产品以崂山品牌为代表。

(青岛啤酒产品结构一览)

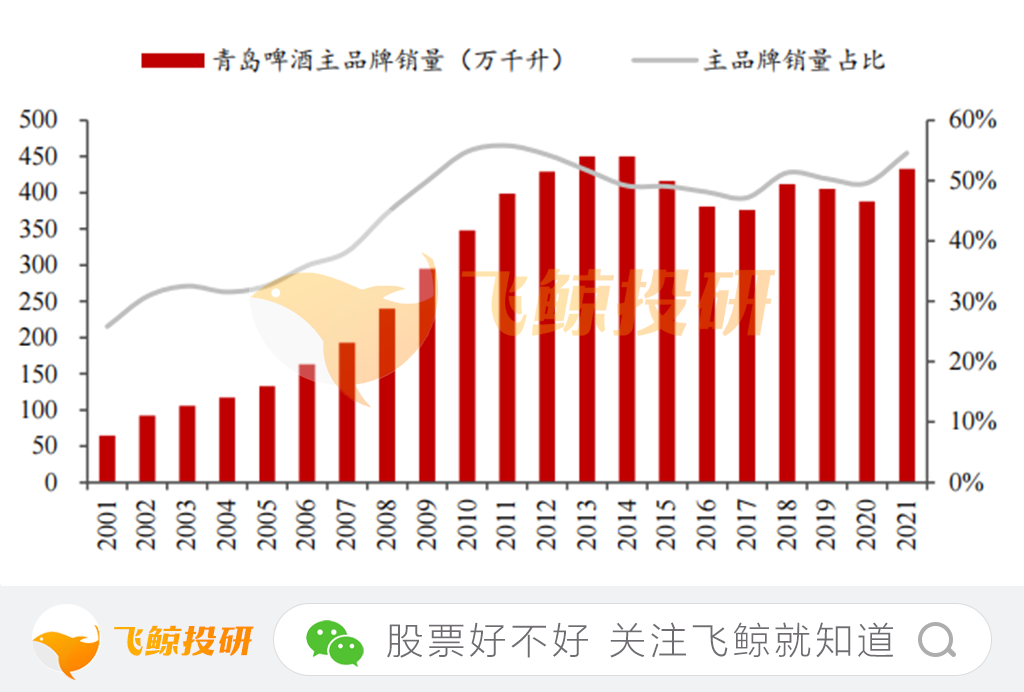

此外,青岛啤酒聚焦核心单品,渐进式将地方性产品置换为青岛及崂山产品。总体聚焦主品牌青岛啤酒,中高端聚焦核心主力产品,低端聚焦崂山品牌,2021年主品牌销量占比54.6%,为近十年最高值。

3、一纵两横全国布局,北方市场增长亮眼

青岛啤酒市场布局为一纵两横,分别指东部沿海战略带、沿黄战略带、沿江战略带,目前市场策略为振兴沿海、提速沿黄、解放沿江。

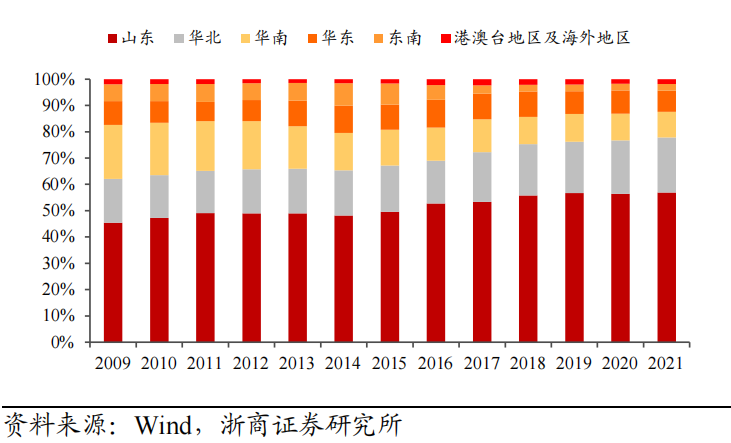

山东省内青岛啤酒占据绝对优势:

两大品牌青岛、崂山均为山东本地品牌,具有先天优势,青岛啤酒在山东省市占率70%-80%,山东省营收占比由2009年的 45.4%提升至 2021 年 56.9%。

加速提升沿黄利润,沿海快速发展,沿江走出市场洼地:

青岛啤酒在山东、河北南部、河南、山西、甘肃市占率均位居第一,是公司的利润池市场,未来也将紧握沿黄连片开发机会,快速扩张沿黄利润,重振沿海辉煌、推动沿江个别市场扭亏为盈。

北方市场加速发展:

青岛啤酒从2014、2015年开始在东北布局中高端产品,在多年培育下,2021年在东北及内蒙古市场增速超25%,远超其他区域市场,目前仍处于快速发展阶段。

(青岛啤酒各区域收入占比)

三、财务视角下的青岛啤酒

1、营业利润率逐年攀升,盈利能力不断增强

营业利润率表明企业通过生产经营获得利润的能力,该比率越高说明企业的盈利能力越强。营业利润率=营业利润/营业收入*100%。

营业利润一般也称销售利润,是企业经济活动中的目标,只有拥有足够的利润企业才能继续生产,才能不断扩大生产规模。青岛啤酒的营业利润率由2017年8%左右攀升至2022年上半年19.95%,说明随着业务扩展,规模扩大,其通过生产经营获取利润的能力逐渐增强。

2、管控能力提高,净利率直线上升

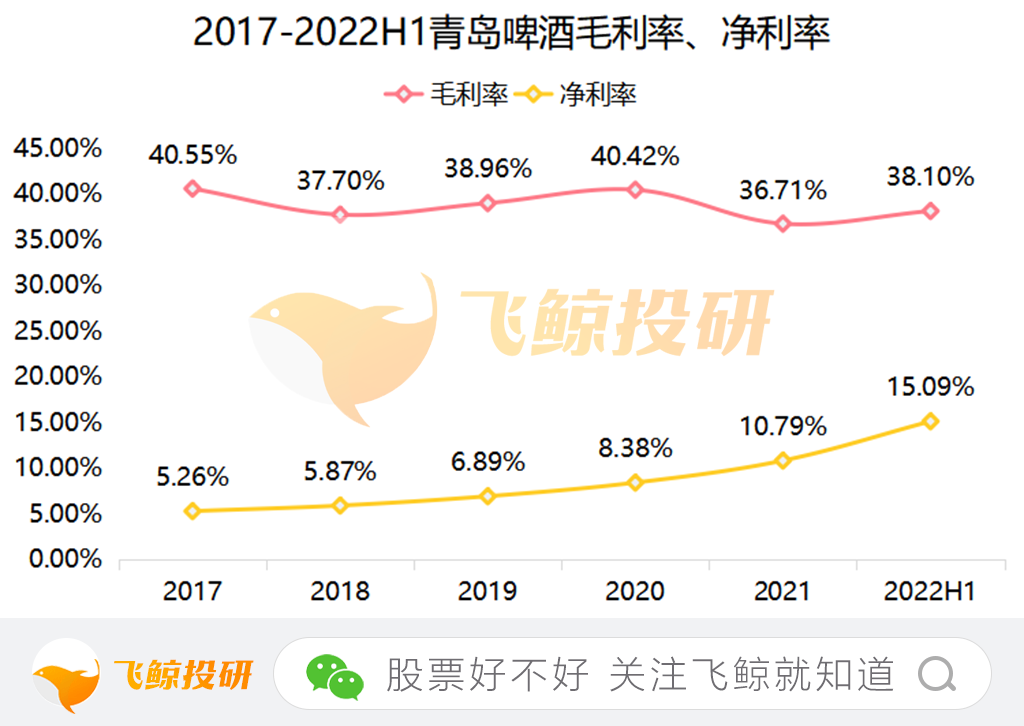

毛利率是营业收入减去营业成本后,与营收收入的比值结果,代表的是企业直接生产过程中的获利能力。

净利率是企业净利润与营业收入的比率,反映企业营业收入创造净利润的能力。净利率越高,企业赚到钱的能力越强。

毛利率和净利率之间的差距主要在于期间费用,净利率是在毛利率的基础上,扣除期间费用率的影响,得到的一个值。

由于原材料价格上涨,竞争加剧等原因,青岛啤酒的营业成本增加,导致毛利率呈下降趋势。但值得一说的是,即便毛利率不断下滑,青岛啤酒净利率近几年一直在不断提升,已经由2017年5.26%上升至2022年上半年15.09%。

净利率提升,不乏规模效应的影响,但最主要原因是青岛啤酒期间费用率不断下降。2017年时,青岛啤酒期间费用率为25.28%,随着公司管控能力提高,期间费用率2022年上半年减少至13.82%,使得公司净利率在压力下获得提升,盈利空间进一步扩大。

3、成本费用利润率提升显著,经济效益凸显

成本费用利润率是企业一定期间的利润总额与成本、费用总额的比率。

成本费用一般指主营业务成本及附加和三项期间费用(销售费用、管理费用、财务费用)。

成本费用利润率指标表明每付出一元成本费用可获得多少利润,该项指标越高,利润就越大,反映企业的经济效益越好。例如青岛啤酒2022年上半年成本费用率24.16%,这意味着其每付出100元成本费用可以获得24.16元利润。

4、关键性指标:净资产收益率逐步提升

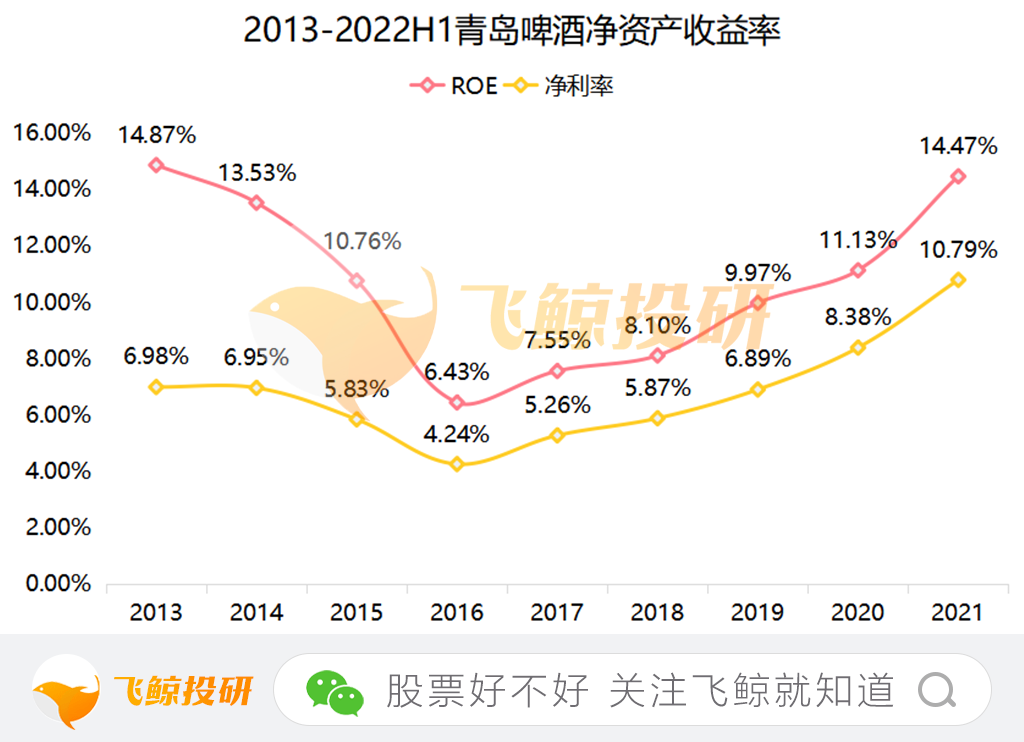

净资产收益率是一个综合性最强的财务比率,它反映所有者投入资本的获利能力,同时反映企业筹资、投资、资产运营等活动的效率。

净资产收益率(ROE)=净利润/所有者权益=销售净利率×总资产周转率×权益乘数(财务杠杆),其中权益乘数=1/(1-资产负债率)。

因此,净资产收益率的高低取决于三个方面:权益乘数、销售净利率和总资产周转率。

2016年是青岛啤酒的转折点,2016年之前净资产收益率不断下滑,之后开始逐年增加,2021年净资产收益率为14.47%。青岛啤酒在努力提升产品结构的同时,亦在持续优化成本控制和费用投入,加强费用有效性管理,多措并举实现了降本增效。

因此,在权益乘数和总资产周转率变动不大的情况下,青岛啤酒的净资产收益率走势和净利率走势保持一致,这是最有利的ROE驱动模型。

总结:

青岛啤酒作为国内啤酒行业的龙头企业,业务布局十分完善,各项财务指标也证明了青岛啤酒正不断向优秀企业迈进。截至2021年底,青岛啤酒在全国20个省、自治区、直辖市拥有60多家啤酒生产企业,企业规模和市场份额居国内啤酒行业领先地位。飞鲸投研相信,随着国货崛起和啤酒高端化结构升级,青岛啤酒未来会有亮眼的表现。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研