(报告出品方/作者:西部证券,熊鹏、王颖洁)

一、预调酒在我国处于发展初期,行业经历过山车式发展

鸡尾酒 20 世纪 90 年代传入我国,属于舶来品。鸡尾酒最早起源于美国,通常以朗姆酒、 金酒、龙舌兰、伏特加、威士忌、白兰地等烈酒或葡萄酒作为基酒,再配以果汁、蛋清、 食用香精、牛奶、咖啡、糖等其他辅助材料,加以搅拌或摇晃而成。预调酒通过航运的调 酒师带进了日本,而后逐渐在亚洲地区发展起来,最早于 20 世纪 90 年代进入中国市场。 虽然在我国发展时间并不长,但是行业经历了过山车式的发展。

起步探索阶段(2011 年以前)

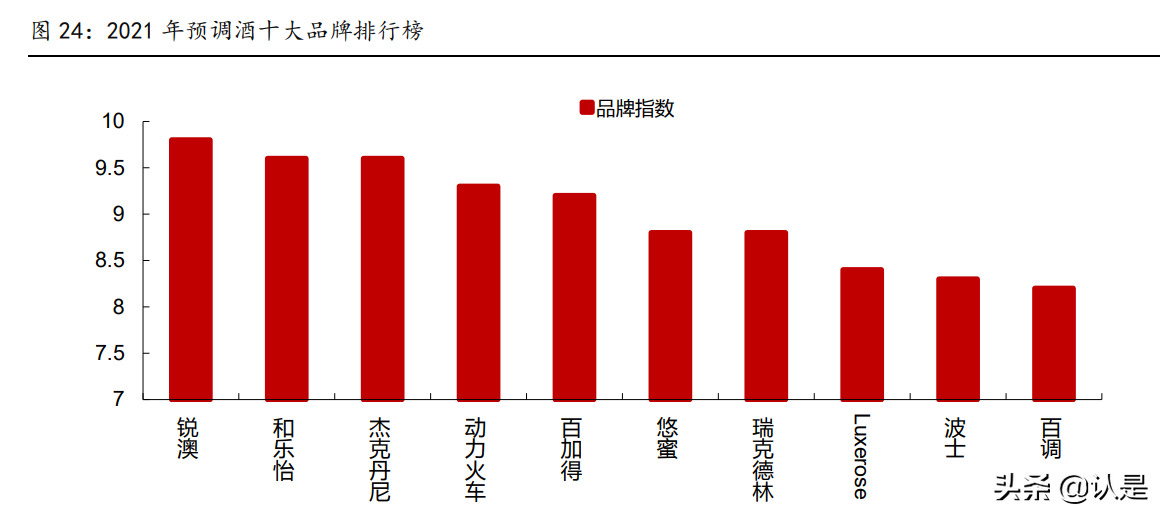

由于预调酒舶来品的身份,20 世纪 90 年代国内市场起步时我国市场上鸡尾酒品类还 是以部分欧美、日本的品牌为主导,价格高,只在沿海发达城市部分现饮渠道出现,行业 规模小。进入 21 世纪后,随着鸡尾酒厂商逐渐增多,百加得、红广场、锐澳、蓝精伶等 进入更多消费者视野,逐步推动了预调酒消费由即饮向商超等非即饮渠道的转变。

爆发增长阶段(2012-2015 年)

多方资本进驻。随着我国的经济高速增长和居民可支配收入的提高,鸡尾酒开始具备更坚 实的消费基础,尤其 2012 年底限制三公消费后起白酒消费进入寒冬时期,新兴的酒类兴 起,最为显著的就是预调鸡尾酒和江小白。因为预调酒低门槛、高盈利的特点也吸引了众 多品牌和资本的介入,五浪液、汇源果汁、黑牛食品等不同领域的食品饮料企业纷纷推出 自己的鸡尾酒。

宣传营销奠定市占率。2003 年我国鸡尾酒市场规模仅为 2 亿元;2013 年 10 亿元,2014 年已达 30 亿元。在市场快速增长的阶段愿意做营销的企业市占率起得快,百加得的冰锐 在《爱情公寓 3》中植入广告大获成功,2012 年市占率达到 65.6%,但后续因为渠道价 格混乱和经销商管理问题,逐渐被 RIO 赶上,2013 年起锐澳同样依托广告营销策略迅速 带量,2015 年 RIO 市占率 63.5%,成为鸡尾酒领导品牌。

冷却调整阶段(2015H2-2017)

生产端:前三年国内预调酒市场的快速扩张导致不少企业对行业趋势产生了过于乐观的估 计,大量品牌和资本进入,产品过剩。消费端:尝鲜性消费并没有使预调酒真正占领消费 者的心智,而且还有山寨产品层出不穷损伤了消费者的热情和认可度,玻瓶的预调酒比普 通饮料和啤酒价位更高,消费群体难以复购。2015 年下半年开始,国内预调酒市场快速 冷却,经销商库存高但是没有动销,资本和小品牌企业逐步退出。市场份额向留存下来的 鸡尾酒厂商靠拢,RIO 以 70%市占率占据第一,但是整体市场规模急剧减少,加上快速扩 张时期的渠道策略失误,2016 年营收和归母净利润分别锐减 61%和 129%,面对市场的 大起大落,公司充分吸取教训,积极调整自身经营战略。

步入正轨阶段(2018 年至今)

行业逐步规范化,龙头带领行业走上正轨。在经历调整以后,2017 年 7 月中国酒业协会 批准《预调鸡尾酒》团体标准正式立项。此项目是由上海酒业协会联合上海巴克斯酒业有 限公司、百加得洋酒贸易有限公司以及百威英博投资(中国)有限公司共同起草预调鸡尾 酒团体标准草案。中国酒业协会发布的《预调鸡尾酒》团体标准自 2019 年 1 月 1 日起实 施,从总糖、酒精度等理化指标对鸡尾酒进行了界定,规范的出台将更有利于引导市场竞 争秩序理性发展。2018 年 RIO 推出微醺系列,定位一个人的小酒,成功打开了居家消费场景,而后推出强爽系列以 8 度的酒精度更加适合于男性消费群体和餐饮场景,同时,对 于过去的经典炫彩瓶进行更换包装,渠道谨慎下沉,RIO 带领预调酒逐步走上了正轨。

二、预调酒空间多大?

预调酒作为酒精饮品,消费属性介于酒与饮料之间,当前我国的市场规模接近 30 亿左右。 以下我们通过国内外预调酒市场、国内酒类&饮品的对比来探讨预调酒未来的发展空间。

1、对标成熟鸡尾酒市场,我国预调酒尚处于发展初期

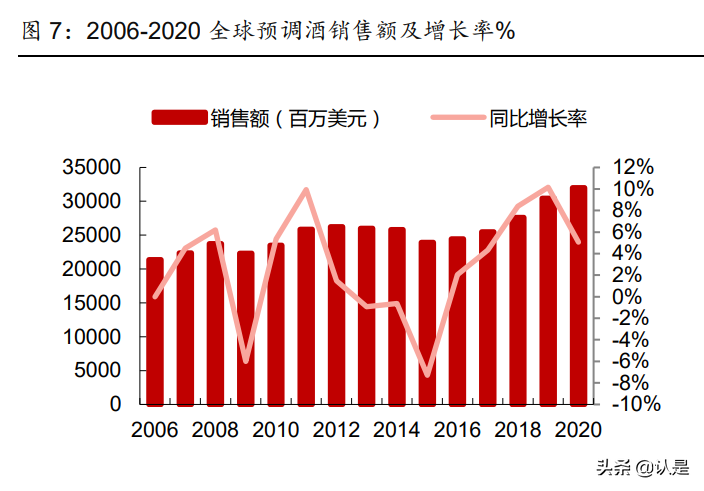

根据 Euromonitor 数据显示,从 2006-2020 年全球预调酒市场规模从 212.55 亿美元提升 到 319.85 亿美元,CAGR=3%。从销售量口径来看,2020 年北美地区销售量占比最高, 为 37.8%,是鸡尾酒发展最为成熟的区域;亚太地区占比 30.94%,占比第二,成为增长 最快的潜力发展区域。

对比成熟市场,我国的人均消费量还有很大的空间。美国是预调酒的成熟市场,当前人均 消费量在 6.2L;日本是目前鸡尾酒人均消费量最大的国家,鸡尾酒在日本酒类市场占比高 达 19.6%,每年的人均消费量 12.6L。相比之下,我国虽然酒类饮料市场规模庞大,但预 调酒占比仅为 0.3%,人均消费量仅为 0.1L,差距巨大。

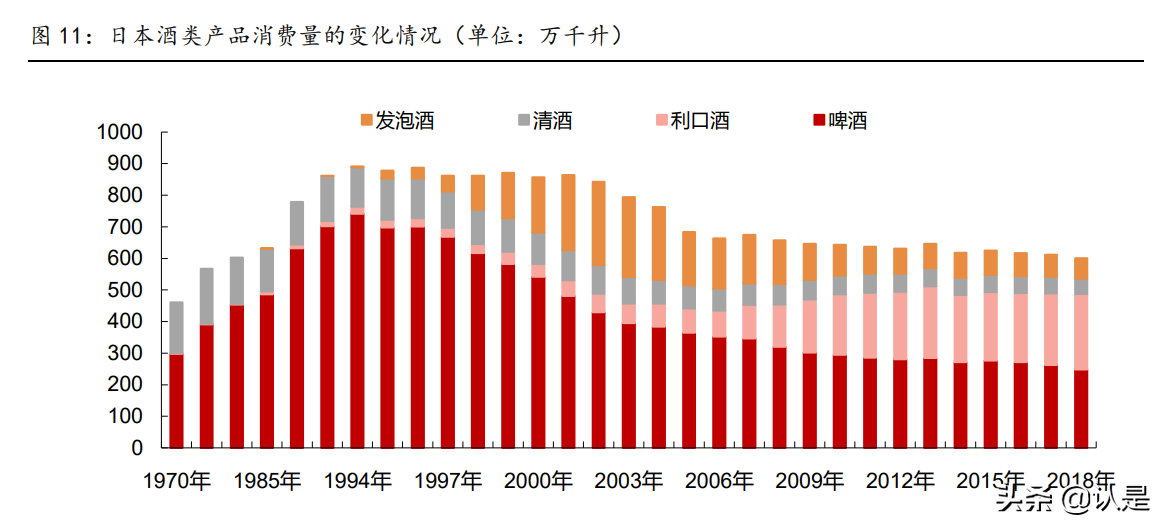

日本酒类需求旺盛,经济发展及税收对啤酒的压制将需求逐步转移到预调酒。日本酒文化 盛行,饮酒场合多,酒需求旺盛。1994 年之前啤酒是最为畅销的酒品类,随着经济的疲软,税收政策的影响,啤酒、发泡酒等品类都出现下滑的趋势,利口酒(以 RTD 为主) 呈现逆市崛起,抢占了大部分啤酒的市场份额。根据欧睿数据显示,从 2006-2020 年利口 酒销售额从 3425 亿日元提升到 9075 亿日元,年均复合增速为 7.21%,其中销量 CAGR=6.92%,呈现放量增长。

日本低度酒市场主要定位家庭消费场景,多元化口味和性价比是重点。日本的酒精饮料消 费更加聚集于非即饮渠道(RTD的非即饮市场消费占比接近99%),以家庭消费场景为主。 在日常消费中,低度酒是最受青睐的,超过 50%的人选择低酒精,满足消费者对于酒精追 求的同时也能够不太醉。随着日本消费者居家消费口味趋向于多样化和个性化,具备丰富 口味且性价比凸显的预调酒成为首选。消费者可以在面对不同的菜品、不同的菜系时选择 相应口味的酒进行搭配,以此加深对于鸡尾酒的居家消费体验。

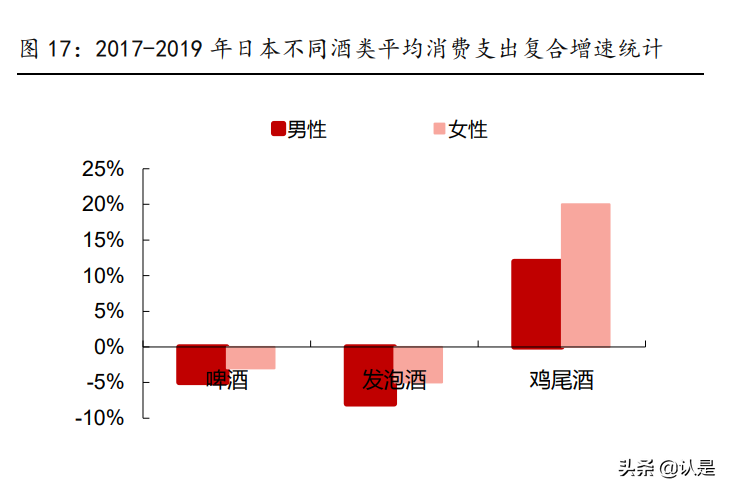

巨头大力度营销持续培育推动日本预调酒行业发展,紧跟消费趋势,充分挖掘消费者(尤 其女性)的消费潜力。从 1994 年起啤酒税负增加,啤酒巨头厂商在自身生产基础上逐渐 加大鸡尾酒的生产和销售,通过强大的销售渠道进行铺货。三得利每年定期对于鸡尾酒市 场和人群的进行调查和研究,消费都喜欢哪些口味、不同年龄段或不同性别对于鸡尾酒的 消费意愿等,紧跟消费趋势,增强新品的成功概率,而且宣传力度大,营销费用投放力度 大,比如,低度可能不一定能让男性消费者感受到微醺的状态,三得利推出 highball 作为 高度预调酒的代表;比如,女性群体近年来的消费能力提升,三得利通过邀请堀北真希、 泽尻英龙华等女性作为鸡尾酒代言人,也获得了广泛的认可,女性近几年对于鸡尾酒的消 费支出增速也快于男性消费者。

日本市场竞争格局稳固,CR3 市占率超 7 成。日本的鸡尾酒竞争格局较为稳定,主要的 玩家为啤酒饮料三巨头-三得利、麒麟和朝日,三家市占率常年在 65-70%左右。其中,三 得利从 1993 年上市推出预调酒,2020 年公司在预调酒的市占率为 38.4%,如今三得利旗 下拥有-196C、Horoyoi、Kodawari Sakabano Lemon Sour 等畅销品类;麒麟集团市占率24%,公司于 2001 年推出鸡尾酒品牌 Hyoketsu 冰结,特色在于当罐子被打开时候外形 从光滑的结构变成锯齿状的钻石形状,冰结的瓶装技术给与消费者全新的体验, 2013 年 出口;朝日公司当前市占率 10.5%,主要畅销产品为 2016 年推出鸡尾酒品牌 Mogitate(意 为新鲜采摘),主打新鲜水果风味,基酒为烧酒,酒精度数 9°,目标顾客为 30~49 岁的人群,2017 年正式海外销售。

对比日本,我国 RTD 市场尚处于培育早期。一方面,我国消费者的消费意识还处于培养 前期,跟其它酒类相比体量悬殊。目前接受鸡尾酒的消费者还是更集中在一二线城市,三 四五线城市还有较大的下沉空间;而且对比啤酒年产量 3000 多万千升,我国的鸡尾酒产 量不到 10 万千升,差距较大。另一方面,场景还在培育到位过程中,巨头玩家尚未完全 入场。在鸡尾酒爆量增长时期,更多的消费场景还是纯聚会饮用酒、女性饮用酒,应用场 景受限,而且当前 RIO 占据 80%以上的市场份额,啤酒、饮品的巨头玩家没有完全进入 市场。

2、对标国内市场,鸡尾酒处于产品生命周期的上升期

鸡尾酒总体属于酒精饮品,跟酒类、饮料品类有相同点也有不同点。从新潮程度和消费场 景来说,鸡尾酒更偏饮品;从酒精含量和消费人群饮用来说,鸡尾酒是一种酒类;属于饮 品和酒类的交集,不能完全对应。但是从鸡尾酒潮饮和大单品发展阶段两个维度来考虑,我们选择对照饮品的大单品发展历程,我们认为鸡尾酒依然还是处于 PLC(产品生命周 期)的上升期。

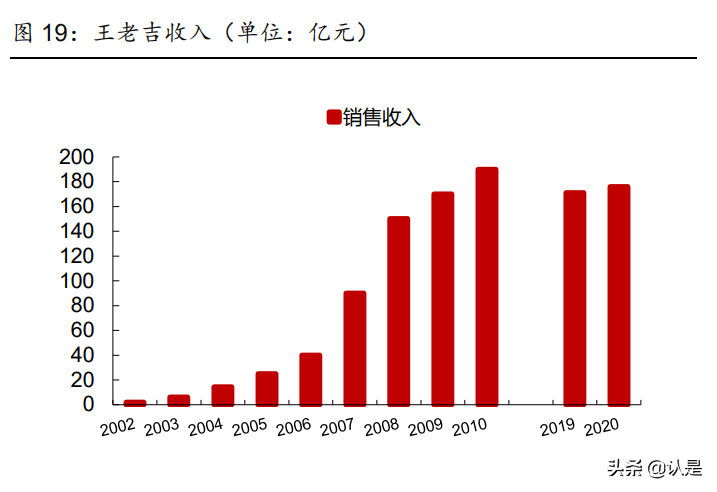

1)王老吉凉茶属于产品成熟期:王老吉自 2002 年产品问世以来,得益于凉茶产品是有 品类独创性,而且针对火锅、烧烤、川菜等菜系消费场景,满足了消费者怕上火、 辣的需求,加上广告大范围宣传,王老吉销售收入从 2002 年的 1.8 亿一路飙升至 2010 年的近 190 亿,扩张势头迅猛,销售区域从广东铺向全国。经过产品和竞品多年运作,整 体凉茶产品的消费场景较为饱和,年轻消费者开始逐渐倾向于无糖饮品,含糖凉茶相对进 入产品成熟期,根据欧睿数据及测算,2020 年王老吉占 RTD 茶饮的市场份额约 19%,预 计销售额 170 多亿,营收水平保持稳定。

2)气泡水相对属于产品上升期:在碳酸饮料流行的当下,气泡水品类在国内尚属于小众 产品,去年由元气森林气泡水的爆红,推动消费者对于气泡水的接受度提升。元气森林气 泡水含有气泡,口味相近于碳酸饮料,但因为主打零糖零卡零脂获得了年轻人的喜爱,销 售额从 2017 年几千万迅速增长至 2020 年的 25 亿左右,品牌价值也急速窜升,2021 年开始元气森林更加重视线下销售渠道的开拓,预计将在线下终端大量投放冰柜等促进线下 的铺货,全年销售额目标 75 亿左右。气泡水尚属于小众产品,但是欧美成熟市场含有气 泡的水类接受度非常高,包括美国的预调酒主要产品也是包有气泡的,随着大家对于含有 气泡的接受度进一步提升,气泡水/饮料有望进一步发展;此外从概念角度来看,零糖零卡 零脂充分解决当下年轻人想喝怕胖的需求痛点,品类主打概念还有充分的延展性。整体气 泡水(包括无糖气泡水)在国内尚处于上升周期。

鸡尾酒消费场景具备延展性,产品对标饮品更具消费粘性,行业天花板更高。对比上述饮 品,鸡尾酒产品已经迈过了新产品引入期,且有明确的消费定位场景,满足了年轻人聚饮 的潮需求、女性的低度饮酒消费需求、居家个人饮用的消费需求,场景和产品口味的 延展性强,消费人群也还在逐步的扩充,我们认为鸡尾酒尚处于产品的上升周期。而且, 像咖啡、能量饮料、酒精饮料等产品,一旦有合适的消费场景,它们的产品消费粘性会比 普通饮料更强,比如上班犯困场景下,咖啡的点购率很高;运动过程中需要补充能量和水 分的场景下,能量饮料的点购率很高,消费者在这些场景培育下形成了消费习惯,后续的 消费频次提高和场景扩充的概率都会大大提升。根据欧睿数据显示,近五年能量饮料和咖 啡的增速高于软饮料的增速,这两年 RTD 增速远高于其它产品。

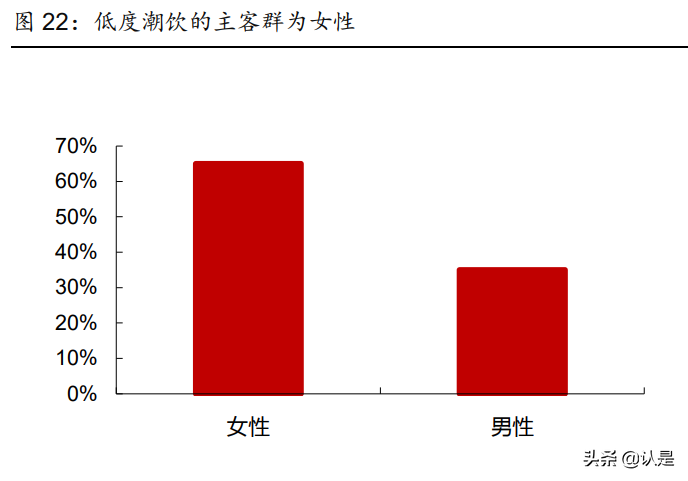

后续鸡尾酒产品消费的推动力:年轻化、女性化、健康化。随着新一代 85、90 及 95 后 年轻人成为酒水消费市场的主力军,低度潮饮迈进我国酒饮市场。根据天猫新品创新中心 的研究数据,2020 年酒类市场中,低度酒的增长保持了良好势头,其中预调酒的增幅约为 50%;低度酒市场主要客群为女性消费者、18-34 岁的年轻消费者及一二线城市消费者。 为了吸引这些主要客群,购买鸡尾酒的核心要素除了多元的口味、有趣美观的包装、特定 消费场景体验等,消费者更加追求健康化产品也逐渐成为重点因素,我们预计功能性的鸡 尾酒新产品(无糖、零糖、零嘌呤等)将获得进一步的发展。

3、空间测算:中性预期下未来十年鸡尾酒市场规模CAGR=24%

我们认为鸡尾酒行业的长期发展空间广阔,竞争者的进入首先是共同做大行业蛋糕,而非 直接进入存量竞争阶段。从发展空间来看,微醺将鸡尾酒的场景逐步定位到日常家庭端消 费,解决了场景不清晰的问题;竞争格局方面,虽然巨头玩家还没有入场,但是我们认为 鸡尾酒目前零售端接近 30 亿左右的市场规模,接近 10 万千升的体量,不管是在一二线还 是三四线城市都依然还有很大的下沉空间,而且鸡尾酒品类仍然处于产品生命周期的上升 期,行业天花板更高,未来倘若有更多进入的参与者首先是一起做大行业蛋糕,而非 抢夺存量市场。

1)消费阶段假设:我国预调酒行业处于发展初期,随着 2016-2018 年行业整体的出清, 微醺带领家庭饮用场景的培育从 2019 年开始逐步放量,我们认为鸡尾酒从 2019 年开始 步入消费者的培育期。乐观预期培育到 2023 年后步入成长期,且消费人口保持 10-15% 的快速增长;中性预期未来培育到 2025 年后步入成长期,且消费人口保持 6-10%的增长; 悲观预期未来培育到 2027 年后步入成长期,且消费人口保持 2-5%的增长。

2)消费人群基础假设:鸡尾酒的消费人群主要集中在 18-35 岁区间,主要以城市消费人 群为主,尤其是新一线的年轻人;根据国家统计局统计的 18-35 岁人口的占比 2020 年约 为 21%左右,合理假设 2020 年新一线城市鸡尾酒消费人口 3353 万人,其他城市消费人 群约为 1046 万人。

3)人均消费量假设:当前新一线城市人均消费量在 3.7L/人,其他城市人均消费量为 0.4L/ 人。参考日本市场的发展(我们假设新一线城市消费人群的消费量增速和日本一致),当 前新一线城市人均消费量相当于日本 2001-2002 年的水平,从 1994-2005 年之间日本处 于鸡尾酒培育期阶段,人均消费量的增速为 12%,2006 年起进入成长期,人均消费量的 增速为 16%;其他城市人均消费量假设为新一线城市增速的一半。

4)均价假设:2020 年鸡尾酒出厂均价为 20 元/L。从鸡尾酒的发展来看,市场规模的扩 容在培育阶段和成长阶段均主要来自于量的增长,我们假设均价每年的提升幅度顺应 cpi的幅度。

综上,远期看未来十年鸡尾酒的市场空间在 139-352 亿区间。2020 年我国鸡尾酒规模为 26 亿元左右,中性假设下 2030 年行业规模达到 219 亿,对应未来十年行业收入 CAGR=24%。

三、RIO核心竞争优势稳固,成长正当时

1、低谷期持续沉淀,品牌优势尽显

RIO 品牌先发优势显著,通过成功的营销手段在业内取得了极高的品牌影响力和认可度。RIO 在 2007 年就完成了大三角营销布局(以上海为中心,辐射长三角;以广州为中 心,辐射华南、华中市场;以北京为中心,辐射华北、西南市场);从 2013 年开始对主流 媒体进行了密集又大规模的广告宣传,定位上瞄准年轻人的聚饮,赞助了热门综艺和电视 剧,以周迅、杨洋、郭采洁等先后作为广告代言人的电视广告也传遍大街小巷;2015 年 市占率达到 64%。在行业调整期间,公司并没有放弃宣传:2016 年 7 月 RIO 携手优酷在 上海举行中国新歌声、优酷免广告、RIO 来买单战略发布会,并利用与里约(Rio)同 名的优势,获得里约市的支持,在全世界玩起了I LOVE RIO借势营销。2016-2017 年间,在年轻群体(其中又以女性为主)中流行的热播剧《微微一笑很倾城》、《小离别》、 《春风十里不如你》、《那片星空那片海》中都有 RIO 的身影;2018 年 RIO 则以微醺插片 等形式植入火遍全网的偶像养成类综艺节目《创造 101》等。

整体来看,公司对于核心消费群体的把控力较强,营销活动与董事长对 RIO 的定位居 家饮用第一品牌、女性饮酒第一品牌、以及中国年轻人的第一口酒中女性、年轻人的客 群定位相一致,品牌价值获得不断提升。

2、主力大单品系列清晰,各个产品赛道兼具发展潜力

从过去单一炫彩瓶系列到如今五大系列为主,产品系列丰富:(1)经典系列 2003 年推出, 主打年轻消费群体交友聚饮场景,经典 500 系列罐化包装以后更加便携;(2)微醺系列 2016 年推出,2017 年对原微醺系列做了口味和包装的升级,改用易拉罐的包装,2018 年新微醺开始场景营销,瞄准年轻人独饮场景;(3)STRONG 系列 2016 年推出,酒精 度 8 度,外包装蓝白相间获得更多男性消费者喜爱;(4)本味系列同为 2016 年推出铺货, 复刻经典,把 85-90 后作为核心消费群体,偏重轻熟男女的聚饮消费;(5)COOL 系列和 夜狮系列均于 2019 年推出,瓶装,主打即饮渠道,旨在为追求潮流前线的年轻人打造专 属的高颜值夜店鸡尾酒。

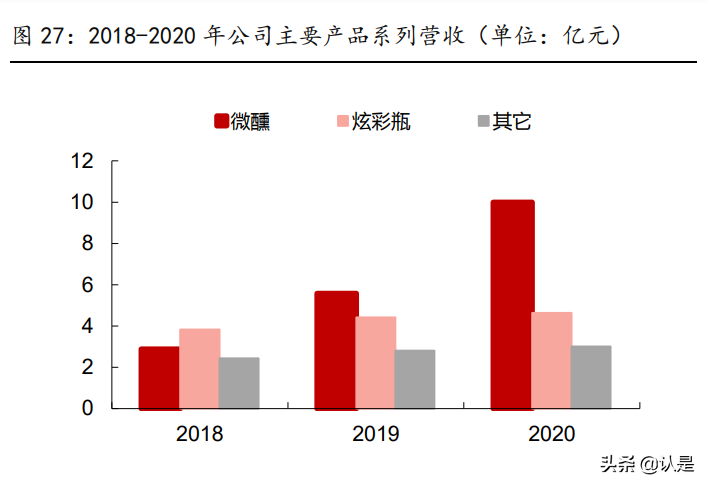

主力大单品为微醺系列:过去经典炫彩瓶的包装适用于夜店/餐饮场景,在进入商超等流 通渠道后并未进行针对性改进,产品消费场景受到限制,也出现了容量小而价格高的问题 (275ml/12 元)。微醺系列采用罐化包装,便捷,适应全渠道,降低了单位价格(330ml/6-8 元),与中高端啤酒在同一价格带,匹配目标群体的消费能力。2018 年 5 月,微醺定制微 剧《微醺恋爱物语》上市,邀请新生代女演员周冬雨做代言人,将产品精准定位为一个 人的小酒,重点开拓单身青年独饮场景和年轻女性群体饮用,从原有的高举高打战略转 变为精准场景营销,大获成功。当前微醺系列在公司预调酒收入占比超 55%,已成为推动 RIO 收入增长的一架强力马车。

其它产品赛道潜力巨大:1)2017 年同时期,公司推出强爽系列,其以蓝白的外色包装以 及 8%vol 的度数,获得了更多男性消费者的青睐,同时 8 度+柠檬西柚带来的清爽感未来 也可定位于火锅、小龙虾等餐饮消费场景。2)今年公司新推出了清爽系列,将酒精度数 和果汁含量分别提升至 5%和 4%,在口感上弱化甜味突出果味,主打低线城市年轻人居 家自饮或佐餐场景,顺应公司渠道下沉战略趋势。产品系列丰富,且都具有发展潜力。

3、持续研发投入,紧跟市场需求

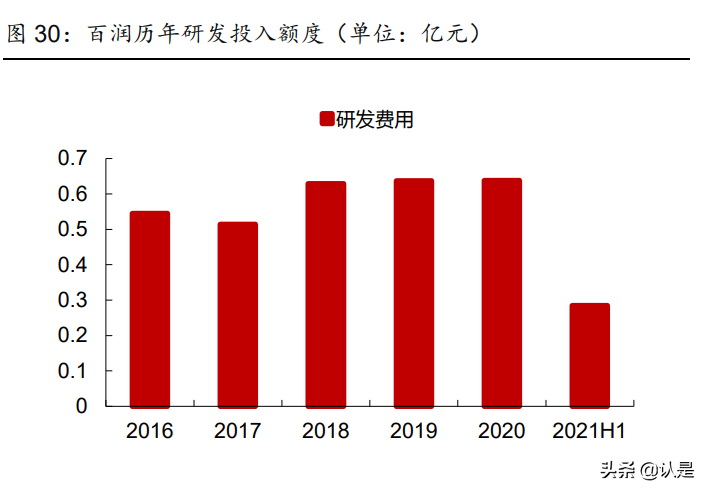

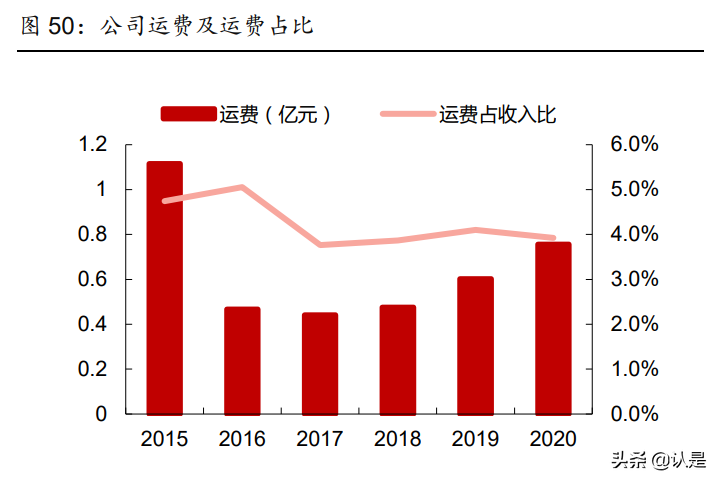

原有香精业务的经验积累+长期深耕预调酒行业使得公司对市场口味偏好、消费场景需求 等都有深入的把握。公司从 1997 年起从事食用香精和烟用香精产品的研究、开发、生产与销售,经过多年的研发经验累积和发展,公司更了解消费者对于口味的需求以及流行趋 势,为预调酒产品开发提供了强大的基础。相比其他饮料类企业,百润研发投入近年来一 直处于高位,近几年研发投入占营收比重在 4-5%左右,截至 2020 年末公司有研发人员 119 名,逐年增加。

新品不断,不断探索功能性系列产品。公司每年都有多款新品推出,带给消费者更多不同 的体验,更常有季节限定款、地域性风味系列等特殊定制产品投放市场,此外公司也在进 一步探索功能性系列产品(比如零糖、低糖系列、零嘌呤等),强劲的研发实力赋予公司 具备开拓更多潜力新品类的空间。

4、渠道端:针对性营销,实现费用的精准投放

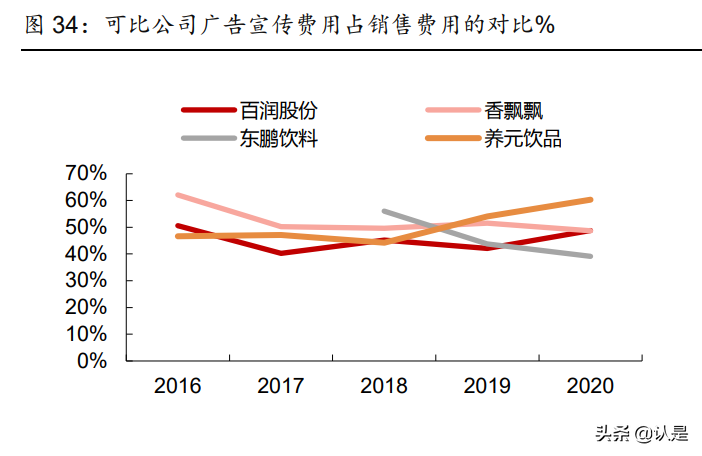

公司主要的消费人群为 18-35 岁的人群,通过持续的研发投入,深入研究年轻消费群体, 把握消费趋势的同时,也注重营销策略和年轻人喜好相匹配,公司过去全国性的广告投放 较多,从 2017 年开始公司逐步实现费用的精准投放,主要战场为互联网端(微博、抖音、 小红书等)、电影/电视剧端等,通过更加感官的场景定位,让 RIO 深入消费者心智。近几 年,公司营业收入实现快速增长的同时,销售费用率也有较为显著的下降,费效比逐步提 升。

电影/电视剧端:通过植入热门剧和综艺,增加公司出现频次,还贴合电视剧主题打造 IP 剧版电视款,比如结合热播电视剧《春风十里不如你》推出的春风十里限定瓶(通 过在包装上以粉蓝和粉红为主调,玫瑰和桃花为主要设计图案,完美贴合主题)。2020 年 RIO 植入两部以女性成长为主题的热播剧《二十不惑》、《三十而已》,尤其《三十 而已》在 2020 中国年度新锐榜荣誉盛典中被评为年度电视剧,因深刻反映 30 岁 女性在职场、家庭、婚姻中的角色和矛盾累计登上新浪微博热搜榜 228 次。在电视剧 自身取得强烈社会反响的同时,RIO 品牌和年轻/轻熟女性核心消费群体的绑定度也 同步提升。

互联网端:公司转向以流行的互联网营销为主阵地,比如打造微醺系列过程中,公司 宣布周冬雨为品牌代言人、广告片首发、微剧首发等都是通过微博等互联网平台进行, 通过微电影形式普及微醺的消费场景,获得了粉丝和网友的极大关注,同时在这些广 告片在明星、网红的转发和支持下形成口碑效应,进一步增加了公司品牌和产品曝光 度。2020年,RIO荣登天猫果酒/预调酒品类粉丝数和成交额第一宝座;截至 2021H1, 新浪微博以RIO为关键词、阅读量破亿的话题数达到 6 个。

联合营销:通过联名品牌进行合作营销,制造话题产品。早在 2014 年公司就已开始 尝试联合营销,推出了 RIO×Hello Kitty 限量瓶;2016 年推出 RIO×里约、RIO×LINE FRIENDS 联名限量款;2018 年推出 RIO 六神花露水风味鸡尾酒;2019 年推出 RIO×英雄墨水联名鸡尾酒;2020 年则与乐乐茶联名推出微醺粉桃甘露冰冰茶,均取得 了不错的营销效果。

5、管理层行业经验丰富,团队稳定

坚持数十载,管理层行业实战经验丰富。公司核心管理层均为在公司工作超过十年以上,行业经验丰富。在 2009 年市场普遍对鸡尾酒行业不看好的情形下,以董事长刘晓东为主 的管理层全盘接手巴克斯酒业,坚持鸡尾酒行业的耕耘;在行业从 2015 年下半年以来经 历了深度调整时期,高管团队依然稳定,坚定预调酒的赛道。

董事长刘晓东十几年如一日的坚持预调鸡尾酒赛道,信念和决心坚定,通过一系列坎坷和 挑战,形成了核心管理层丰富的实战经验,带领公司积极向前发展。在 RIO 这么多年的 发展中,1)遇到过产品定位不清晰:RIO 刚上市时定价 20 元/瓶,主攻夜场市场,受到 饮料和啤酒的排挤,销售很不理想,巴克斯负债缠身,最后董事长以 100 元价格从上 市公司手里将巴克斯买下,坚持预调酒的事业。2)遇到过强劲的对手:冰锐从 2012 年开 始在电商上投放,销售额增长迅速,线下商超方面通过大经销商制度大量铺货,在电商、 KA、夜场渠道对 RIO 形成了强大的竞争,RIO 转变思路,意识到营销对于公司的重要性, 并在广告、综艺、电视剧持续投入大量的费用;虽然冰锐由于渠道管理不善和行业山寨品 不规范的竞争逐步退出,RIO 依然持续耕耘于将 RIO 品牌深入消费者心智。3)遇到过行 业的调整期:公司在 2016-2017 年积极梳理渠道,帮助经销商消化库存,同时研发步伐坚 定,储备新品;2017 年定增增加基酒产能的建设,向上游布局产业链保障未来的发展。 公司高管坚持预调酒发展决心坚定,行业经验丰富,带领公司积极向上发展。

核心管理层持股,利益与公司深度绑定。截至 2020 年底,直接持股方面,董事长刘晓东 持股比例 40.52%,为公司控股股东,副总经理张其忠和林丽莺分别持股 0.66%和 0.36%, 此外部分核心员工通过民勤投资间接持股。公司激励到位,核心管理层和核心员工利益实 现充分与公司绑定,积极推动公司向好的快速发展。

6、盈利能力重回轨道,疫情后势能不减

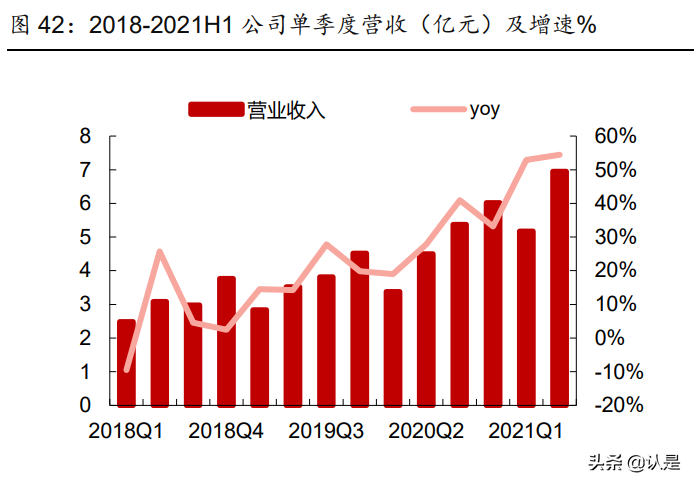

公司从 2018 年 Q2 推出新微醺系列产品,2019 年通过定位家庭一个人的小酒,主打 罐装产品价格更加亲民,公司的业绩报表开始明显改善,营收和盈利能力重回增长轨道。 2020 年,虽然疫情影响线下商超的客流量,但是家居饮用需求增加,公司实现快速增长。

目前,公司在预调鸡尾酒业务板块品牌建设和渠道建设持续推进,同时适应市场需求不断 推新;香精香料业务板块维持大客户战略,经营稳定。截至到 2021H1 公司实现营业收入 12.12 亿元,同比增长 53.7%,其中 Q2 同比+54.4%,从 2019 年以来连续十个月实现季 度高增,营收增长进入快车轨道,盈利能力也显著提升,21H1 实现归母净利润 3.69 亿元, 同比增长 73.94%,其中 Q2 同比+58.7%。

四、未来展望:顺势而为,龙头继续向前发展

1、居家消费场景打开,微醺大单品充分享受扩张红利

微醺系列扩展到日常家庭消费场景,引导年轻人的生活方式。从近几年消费市场不断出现 的新品类、爆款产品来看,产品卖点切中了追求精致生活的年轻一代消费者的敏感点,就 开辟了潜力的赛道。就像公司 2018 年推出微醺系列:1)将场景定位为家庭日常饮用,开 辟一个人的小酒,主打年轻人越来越多的一个人消费场景、宅生活、微醺体验; 2)精致的小罐包装,满足了消费者悦己型消费,提升消费者好感度和传颂度;3)由 周冬雨担任 RIO 微醺的代言人,通过不同的社交营销方式,找到符合自身定位的细分消费 群体和传播媒介,形成忠实客户群,并呈现逐步扩大之势。4)疫情之后消费者越来越重 视自身的健康状况,对于低糖、零糖的产品有偏好,公司也适时推出了低糖版和零糖版产 品,充分满足群体的需求。通过消费场景的重新定位,微醺系列不仅仅作为一款产品,更 是一款引导现代年轻人生活方式的产品,逐步获得更多的忠实客户群。

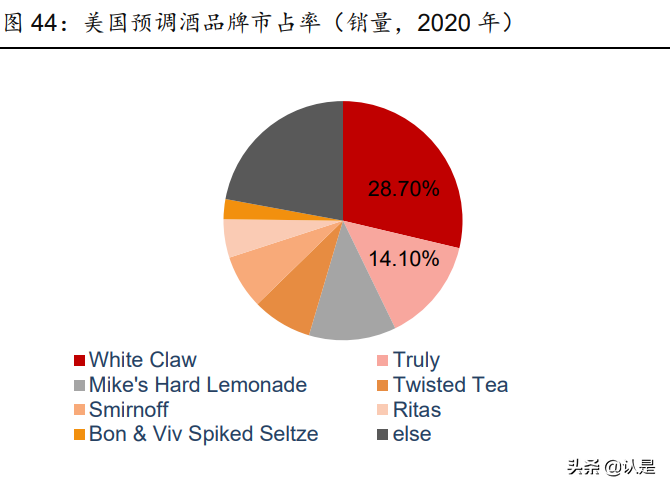

对照发达国家的发展来看,在厂商的营销培育之下,预调酒行业都会至少出现一款大单品, 市占率超过 20%。美国 2016 年由马克·安东尼品牌公司出品的 white claw,作为成为不 同性别的消费者都能喝的汽水酒,通过自带流量的深度广告视频营销和低卡路里、低 碳水化合物、甚至不含谷物蛋白成分的健康成份,充分吸引年轻人,在 5 年之内收入体量 迅速增长超过 12 亿美元,在美国预调酒总体量的占比达到 28.7%。三得利公司在日本预 调酒的占比接近 40%,旗下的-196°、和乐怡、Kokushibori 占据了超过四成的日本预调酒市场。当前,微醺已经成功打开家庭消费场景,成为鸡尾酒行业高市占率的大单品,未 来充分享受行业扩大红利的同时,继续通过有针对性的营销方式、新品创新、渠道下沉等 方式来增加微醺产品的消费和复购,微醺有望继续保持高市占率优势,且规模继续增大。

2、渠道逐步下沉和扩张,充分挖掘市场潜力

不管是冰锐还是 RIO,在 2013-2014 年向低线城市快速铺货的过程中,以铺货为主,并 没有跟上后续的渠道管理和细致的消费者培育,渠道方面,因为行情维持火爆,尤其 2015 年 H1 部分地区还出现断货,经销商不断囤货,低线城市消费者整体对于潮流性质的鸡尾 酒认知并不深刻,市场消化速度远远不及预期,最终渠道库存奇高,行业进入调整期。

先聚焦沿海发达地区,逐步下沉。充分吸取上一轮的教训,公司改变渠道策略,铺货更加 有序谨慎,聚焦以华东、华南地区,尤其是沿海经济更为发达、且对于预调酒的接受度更 高的地区;首先实现该区域的渠道的逐步下沉;对于低线城市主要依靠一级经销商、不再 设立二级经销商,力求简化层级、突出重点。华东区域的收入占比从 2015 年的 28%上升 到 2020 年的 44%,相对应的,华北和华西区域收入从 2015 年的 23%、21%占比下降到 13%、17%。

线上电商渠道发展迅速,辅助全国化城市的扩张脚步。当前公司的主要渠道分为线下零售、 数字零售和即饮渠道,主要以线下零售为主。近几年通过微醺系列的社交属性提高年轻消费者网购的频次,电商渠道销售额和占比在快速提高,成为线下销售的重要补充,2020 年线上销售占比 20%,同比增速为 55.8%。

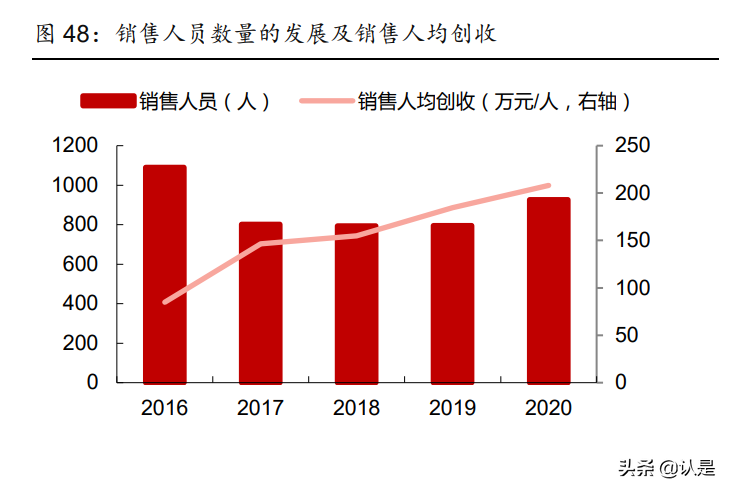

销售队伍调整完毕,员工创收和创利均逐年增加。公司对于鸡尾酒是酒的定位进行重新落 实,改变营销战术,销售人员数量有所变动,从 2015 年的 1061 人下降到 2018 年的 794 人,行业调整期间对于公司队伍的调整已经结束,2020 年销售人数回到 926 人;同时, 销售人员的人均创收从 2016 年的 85 万元/人增至 2020 年的 208 万元/人,保持快速增长。

在当前低线城市消费能力增强背景下,随着渠道铺货的进一步深入,经销商和公司销售人 员的配合度提升,有望逐步发掘市场潜力和消费人群。

3、优化产能,提前布局基酒,盈利能力有望进一步提升

3.1 优化产能,保障品质稳定,提升市场竞争力

产能逐步释放,满足需求增加。公司目前已分别在华北、华东、华南和西南地区布局了天 津、上海、广东佛山和四川邛崃四大生产基地,目前总设计产能在 6600 万箱,四川和广 东的生产并未全面投产,当前产能利用率较低,2021H1 产能利用率为 38.50%。我们预 计,随着需求增加,公司调整生产进度,实现各大生产基地陆续投产,将进一步凸显规模 效应,提升生产效率,同时也能满足全国范围内多渠道渗透需求,进一步优化物流成本和 仓储费用。

罐装产品使价格更亲民,市场竞争力增强。早期公司的产品主要以瓶装为主,当前公司的 罐化率接近 60%左右,相比于过去有显著的提升。经典瓶装产品单瓶容量 275ml,终端 零售价 13.8 元/瓶,微醺系列主要采用易拉罐装,单罐容量 330ml,终端零售价 6.5 元/罐, 罐装产品不仅易于携带,也提升了鸡尾酒产品的性价比,在线下的陈列区,罐装鸡尾酒和 啤酒摆放在同一侧,口味的多样性加上合理的价格,也更能吸引更多的年轻群体。

3.2 前瞻布局威士忌,未来有望成为收入增长的新潜力点

成都邛崃正在投资建设伏特加及威士忌生产项目,解决中长期的基酒产能,增强公司预调 酒的核心竞争力,去年公司非公开发行募集 10 亿左右投资烈酒(威士忌)陈酿熟成项目, 预计能实现约 3.4 万吨威士忌基酒(酒精度为 70 度)的储藏能力。

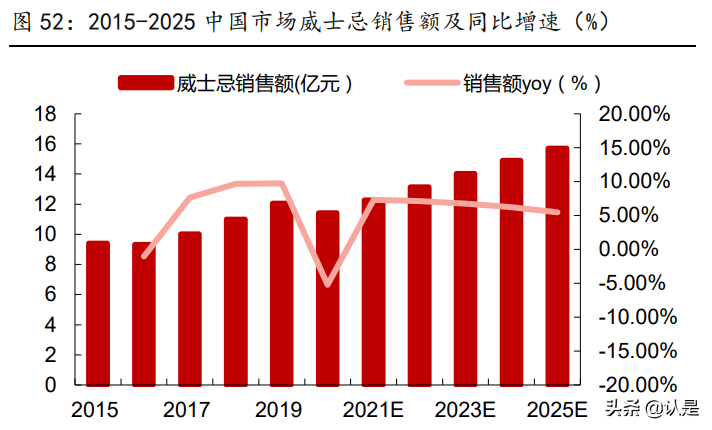

中国威士忌产品销售市场处于逐步扩张状态,年轻化趋势显著。根据 Euromonitor 数据显 示,在 2015 年至 2020 年期间,中国威士忌酒类销售额复合增速达 3.98%,预计至 2025 年该类酒品的销售额可增长至15.71亿。据胡润百富2017年发布的威士忌酒消费白皮书, 威士忌在高净值人群中的青睐度不断提升,连续两年以 20%的青睐度增幅位居洋酒品类涨 幅榜首位。同时,30 岁以下的高净值人群中,有 87%的威士忌饮用者显示出增加饮用的 态势,这一比例远高于其他高年龄段群体。

威士忌产品当前还属于小众品类,但是威士忌预调酒市场潜力十足。威士忌市场广阔,目 前数据发展初期,还是小众消费酒类;但以威士忌为基酒的预调鸡尾酒在价格、口感、酒 精度数等各方面更加贴合目前主流消费市场的需求。综合国内及国际市场来看,以威士忌 作为基酒的预调酒产品售价普遍处于高位。同时,对标日本三得利企业,据其 2020 年年 报数据,其威士忌业务 2020 年销售额同比增长比例高达 101%,威士忌预调酒市场未来 的发展潜力十足。且国内市场目前此类产品种类较少,对于公司而言,前瞻布局威士忌产 业,同时也可以拓展以威士忌作为基酒的预调酒业务,威士忌产业链有望成为未来收入增 长的新潜力点。

五、盈利预测

收入端:我们预计 21-23 年公司总收入分别为 27.35、36.87、48.99 亿元,同比+42.0%、 34.8%、32.9%。

1)预调酒继续是公司的主营业务,随着产品口味矩阵不断丰富、渠道下沉、系列场景扩 充等,我们预计 2021-2023 年鸡尾酒销售额同比+46.9%、37.4%、34.7%,其中销量同 比 54.1%、41.1%、37.4%的高速增长,随着渠道的下沉和整体产品罐化率的提升,我们 预计吨价同比-4.7%、-2.6%、-1.9%。

2)香精香料业务:公司的香精品牌为百润,产品主要为食用香精和烟用香精,经过多 年的经营发展,公司已经成为国内一流的香精香料生产制造公司,下游大客户包括可口可 乐、农夫山泉、娃哈哈、统一、伊利等著名的食品饮料公司。在当下公司大客户制模式不 变,下游客户保持稳定,香精香料业务保持稳定增长,预计 21-23 年收入同比增长 7.1%、 5.5%、5.5%。

利润端:我们预计公司 21-23 年归母净利润分别为 7.92、11.11、15.02 亿元,同比增长 48.0%、40.3%、35.2%,EPS 为 1.06、1.48、2.00 元/股。

1)毛利率方面,21 年我们预计原材料的涨价及产品罐化率提升有一些影响,后续随着生 产规模的逐步扩大,公司毛利率将保持小幅提升。我们预计公司 21-23 年综合毛利率为 64.5%、66.0%、67.0%。

2)费用方面,随着工厂的逐步达产,全国化网络逐步建成,以及 RIO 的品牌效应不断增 强,我们预计公司的销售费用率相较过去会有进一步下降的空间。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」。